随着特斯拉CEO马斯克也宣布投资15亿美元,比特币9日价格已冲上4.7万美元历史新高。这件事也引发5. 55亿美元的比特币空头部位在两小时内平仓,而且发生之时,正值比特币期货未平仓合约价值达到137亿美元,距离历史高点只差3% 。

多头认为,比特币本周内有望冲上5 万美元大关。

这些价格波动大幅度提高利用套利进行做多部位的成本,也就是那些利用永续期货(perpetual future)的投资人。这项指标能示警投资人的杠杆程度,以及对价格的可能影响程度。

当市场迎来意外的利多消息消息时,投资人自然会进入极端的杠杆布局。而且做空和买多的投资人都会发生这种情况。也就是说,保证金不足的做空者会被强迫平仓,因此,他们的杠杆操作就会减少。另一方面,做多者正在获利,因此增加部位,并不会增加他们的杠杆程度。

预期随着比特币期货的融资利率提高,做多人士为了维持其永续期货持续未平仓而支付的费用也会提高。

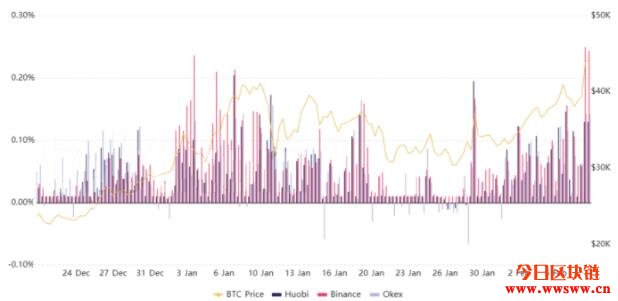

如上图所见,为了在弥补多头部位与空头部位之间最终杠杆操作不平衡,而收取的8小时融资利率已达到0.25%。这个费率相当于每周达5.4%,对期货持有人而言是相当高的。

必须留意的是,就算比特币继续上涨,正如同1月29日的情况一样,融资率也倾向自行调整,两大原因包括:利用杠杆操作的买家存入更多资金,套利平台则放空永续期货,同时买进比特币现货。

每8小时的融资利率介于0.05%和0.10%之间是正常情况,而且是在多头市场期间被广受预期的,因为这代表每月融资利率介于4.6%至9.4%,对于利用杠杆操作做多不会产生太大问题。

若要了解巨鲸大户和套利平台在此期间的布局,可观察交易大户(top traders)在主要交易所的多空比率。

币安的交易大户在2月8日大涨前持有33%的净多头部位,较2周平均值的26%略高。特斯拉买进比特币的消息公布后,他们就增加做多,净多头部位攀升至46%,为近一个月来的最高水准。

至于火币交易所的交易大户相对不受特斯拉消息影响,他们的多空净比率维持在0.74,这代表26%在2月8日之前倾向做空,而到了现在,净空头部位为28% ,与先前2周的平均水准一样。

最后一家交易所则是OKEx,交易大户从2月6日到8日凌晨,净多头部位提高,达到14%净做多部位。由于已在某种程度上正确预测到涨势,随着比特币创新高,这些交易者积极减少净多头部位。

融资利率偏高,可能会对做多人士不便,但从构成多数交易所交易大户的造市商与套利平台来看,目前并无迹象显示,买家已经过度杠杆操作。